Эксперт проанализировал ситуацию на рынке и рассказал, как она может измениться на предстоящей неделе

Мнения экспертов могут не совпадать с позицией редакции. «РБК-Крипто» не дает инвестиционных советов, материал опубликован исключительно в ознакомительных целях. Криптовалюта — это волатильный актив, который может привести к финансовым убыткам.

В воскресенье, 31 марта, биткоин (BTC) торгуется у отметки $70 тыс., его цена за прошедшую неделю выросла примерно на 8%. Специалист проанализировал ситуацию на рынке и оценил перспективы движения курса биткоина на ближайшие семь дней.

BTC/USD 70 594 +371 (0,53%) Mar 31 15:48:17 1д 3д 1м 3м 1г 5л

rbc.group «Техническая картина на стороне покупателей»

Финансовый аналитик BitRiver Владислав Антонов

Неделя с 25 по 31 марта была относительно спокойной. На крипторынок влияли следующие ключевые факторы: динамика доллара США, фондовых индексов и фьючерсов на них, данные по инфляции в США, измеряемой индексом PCE, а также выступление главы ФРС Джерома Пауэлла. Новости об обвинениях в адрес биржи KuCoin вызвали опасения и привели к массовому оттоку средств с платформы, но не оказали сильного влияния на рынок.

С биржи KuCoin вывели более $500 млн после обвинений США

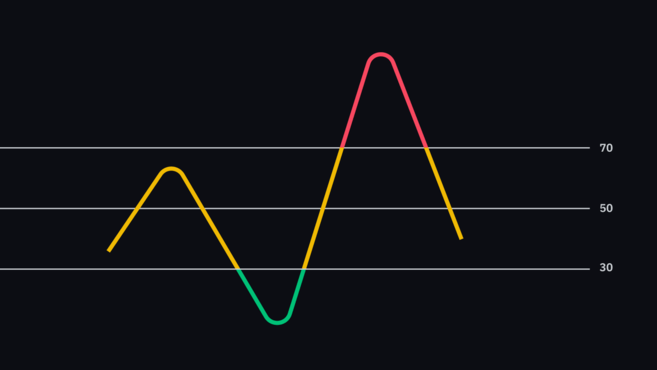

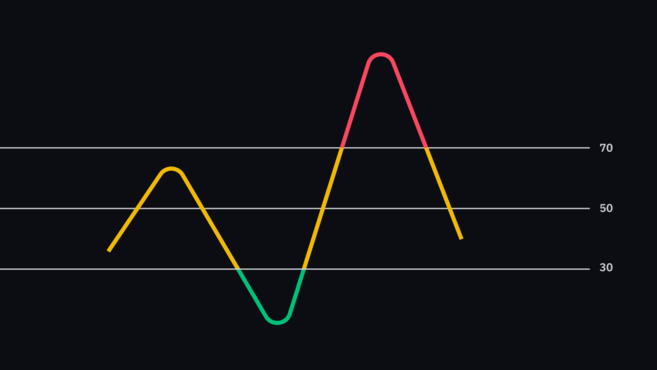

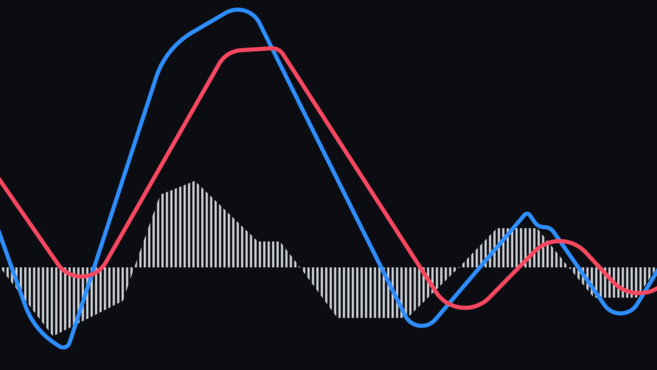

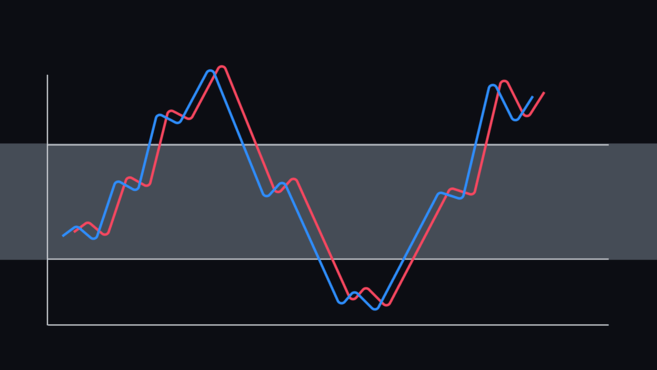

25 марта биткоин продемонстрировал уверенный рост на 3,97% и закрылся на отметке $69 880 за монету. Этот подъем произошел после того, как в воскресенье быки смогли преодолеть важный уровень сопротивления на $65 430, что ознаменовало перелом локального нисходящего тренда.

26 марта пара BTC/USDT повысилась на 0,15% до $69 988, достигнув внутридневного максимума на $71 561. Покупатели взяли паузу, отступив к $69 280.

27 марта наблюдалась повышенная волатильность. Пара BTC/USDT снизилась на 0,74% до $69 469 после неудачной попытки пробиться выше $71 769. Цена скатилась на 5% до $68 359, но ниже этого уровня не пошла.

28 марта пара BTC/USDT выросла на 1,89% до $70 780. Цена три раза касалась $71 500, но так и не смогла продвинуться выше из-за просадки фьючерсов на S&P 500 перед закрытием торгов.

29 марта торги по паре BTC/USDT завершились снижением на 1,31% до отметки $69 850. Несмотря на попытки покупателей развить восходящую динамику, им не удалось удержать завоеванные позиции. В ходе американской сессии курс биткоина опускался до $69 тыс.

Поскольку в этот день биржи США и Европы были закрыты в связи с пасхальными праздниками, криптовалютный рынок лишился ориентиров, задаваемых традиционными рынками. Давление на цены могли оказать опубликованные данные по инфляции в США, а также выступление председателя Федеральной резервной системы Джерома Пауэлла.

К моменту закрытия торгов цена биткоина восстановилась до $69 850, оставаясь в рамках четырехдневного бокового тренда с диапазоном $68 350 — $71 550 (максимум недели составил $71 769).

Согласно обнародованным показателям, инфляция в США, измеряемая изменением индекса цен расходов на личное потребление (PCE), в феврале выросла до 2,5% в годовом исчислении. Базовый индекс цен PCE также продемонстрировал рост. Эти данные соответствовали ожиданиям, однако, по-видимому, оказали некоторое давление на рынок. Поскольку традиционные биржи не работали, отреагировал преимущественно биткоин.

Рост инфляции и слова Джерома Пауэлла о необходимости сохранения ставок на высоком уровне могут означать, что Федеральная резервная система будет осторожно подходить к изменению ставок. Рыночные условия и новые данные по занятости станут ключевыми факторами для будущих решений ФРС в период с 1 по 7 апреля.

Телеграм-канал РБК-Крипто — подпишитесь и будьте в курсе самых главных и актуальных новостей о криптовалюте

Предстоящая неделя будет насыщена публикацией важных макроэкономических показателей, поэтому следует ожидать повышенной волатильности на всех рынках. 3 апреля с очередным выступлением вновь выступит Джером Пауэлл.

В настоящее время биткоин находится в боковике с диапазоном около 5% или $3450. Техническая картина остается на стороне покупателей. Единственным потенциальным негативным фактором может стать укрепление доллара после длинных выходных. Если в понедельник рынки откроются спокойно, ожидается выход из бокового диапазона вверх. Возможными техническими уровнями сопротивления могут стать отметки $72 650 и $73 800. По оценкам BitRiver, со стороны продавцов целями выступают уровни $65 800 и $60 800.

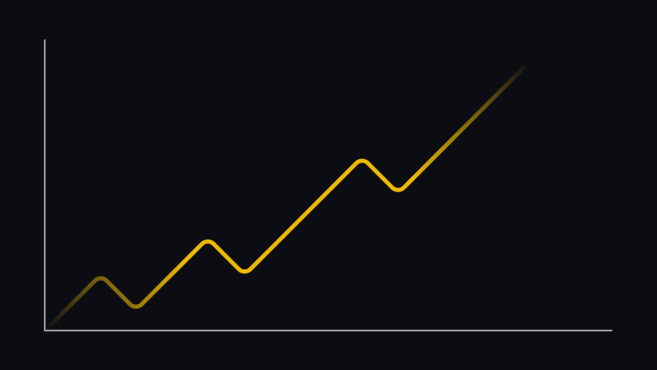

Также важно отметить, что эмитенты девяти новых спотовых биткоин-ETF, запущенных 11 января, на данный момент владеют более чем 500 тыс. BTC стоимостью $35,2 млрд по текущему курсу. Первое место по числу монет в хранилище занимает BlackRock с примерно 250 тыс. BTC, на втором месте – Fidelity с около 150 тыс. BTC, а тройку лидеров замыкает Bitwise с 50 тыс. BTC. Перед предстоящим халвингом спрос на биткоин остается высоким, поэтому поддержка со стороны институциональных инвесторов сохранится на протяжении длительного времени.

«РБК-Крипто» запустил мониторинг криптовалютных обменников. Выбирайте надежный обменный сервис с выгодным курсом на yourcryptoex.ru или в удобном телеграм-боте.

Автор Денис Давыдов-Громадин