Эксперты ошибались по поводу биткоина. Почему крупные рыночные игроки изменили свое мнение на счет перспектив главной криптовалюты

Чем сильнее в мире нарастает геополитическая напряженность и обеспокоенность состоянием государственного долга и дефицита бюджета в США, тем больше биткоин может рассматриваться как инструмент диверсификации портфеля для хеджирования части этих рисков, написала компания BlackRock в отчете, посвященном главной криптовалюте.

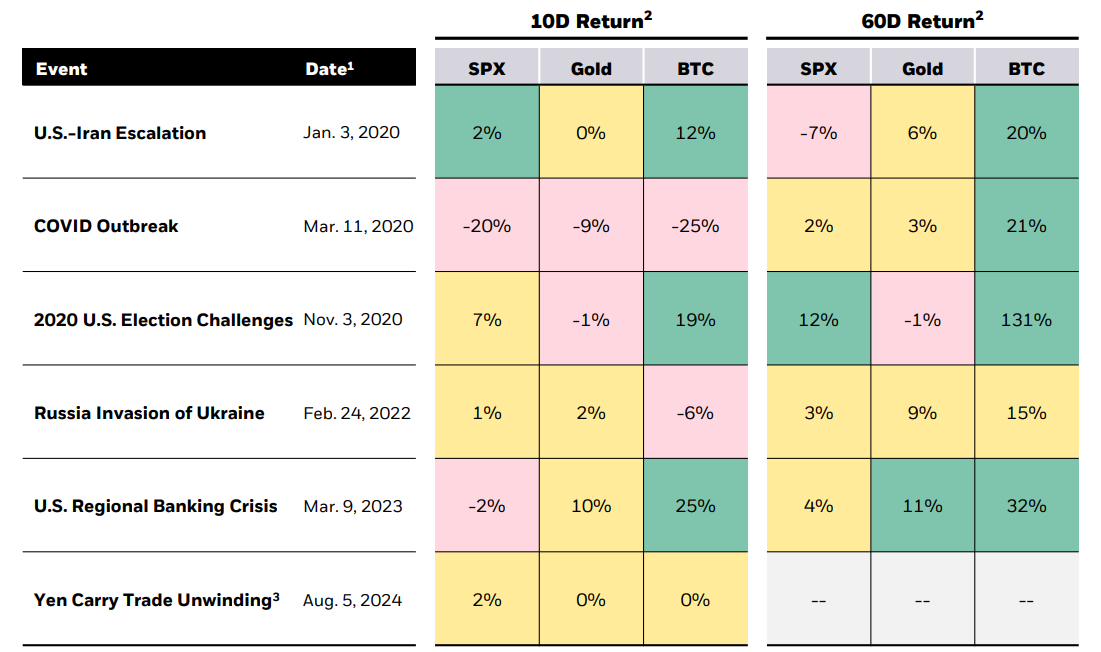

Хотя цена биткоина продемонстрировала примеры краткосрочной корреляции с акциями и другими рисковыми активами, по мнению BlackRock, в долгосрочной перспективе фундаментальные особенности биткоина отличают его и даже противоположны большинству традиционных инвестиционных активов.

BlackRock — крупнейшая в мире управляющая активами компания. Под ее управлением находится почти $21 млрд в рамках биржевого фонда (ETF) на базе биткоина, по данным Sosovalue на середину сентября 2024 года.

rbc.group

Помимо фонда на основе биткоина, BlackRock управляет криптофондом на базе Ethereum с капиталом в управлении около $1 млрд. Эти два фонда — лишь малая часть от общего количества ETF компании. По данным Etf.com, организация управляет 438 фондами с капиталом более $3 трлн.

Стадия принятия. Как глава BlackRock полюбил биткоин

Еще в 2017 году глава BlackRock Ларри Финк назвал биткоин «индексом отмывания денег», уверяя, что его клиенты не хотят покупать криптовалюту. Но в июле 2024 года Финк назвал биткоин «цифровым золотом», объяснив, что пять лет заблуждался, будучи скептичным к биткоину, но изучил вопрос и теперь является его сторонником.

Изменение макроэкономических показателей, включающих резкие изменения процентных ставок ФРС, а также изменения на уровне ликвидности в экономике не смогли создать четкую долгосрочную статистически значимую корреляционную связь с фондовым рынком. Хотя были краткосрочные периоды, когда биткоин демонстрировал всплеск корреляции, влияние на него оказалось незначительным.

«На более длительном отрезке времени мы считаем, что драйверы принятия биткоина могут отличаться от глобальных макрофакторов, управляющих большинством традиционных финансовых активов, а в некоторых случаях будут инвертированы», — указано в отчете.

Доходность биткоина во время рыночных стрессов на мировых рынках сравнительно доходности индекса SP500 и золота. Источник: Bloomberg

В большинстве случаев, включая недавний обвал цен на мировых рынках 5 августа 2024 года, биткоин возвращался к прежним ценовым уровням в течение нескольких дней или недель. И даже показывал больший рост относительно остальных активов, поскольку инвесторы «признавали потенциальное положительное влияние этих разрушительных событий» благодаря фундаментальным основам биткоина.

BlackRock признает, что биткоин является рисковым активом, однако с некоторыми оговорками. В качестве фундаментальных основ, отличающих главную криптовалюту от других подобных активов, в том числе традиционных, аналитики выделили следующее:

Жесткая ограниченная эмиссии биткоина в 21 млн единиц означает, что его нельзя легко обесценить. Глобальная цифровая природа означает, что его можно передавать в любую точку мира практически в режиме реального времени почти с нулевыми затратами. Это позволяет преодолеть трудности, присущие политическим границам. Децентрализованная система, не требующая разрешения для использования. Это сделало биткоин первой в мире по-настоящему открытой денежной системой.

Телеграм-канал «РБК-Крипто» — подпишитесь и будьте в курсе самых главных и актуальных новостей о криптовалюте.

Присоединяйтесь к форуму «РБК-Крипто» в Telegram для обсуждения новостей и тенденций криптомира.

Хотя биткоин превзошел все основные классы активов в семь из десяти последних лет, что позволило получить доходность, превышающую 100% годовых за последнее десятилетие, BlackRock считает разумным удерживать этот актив в «умеренных объемах» из-за волатильности.

«Биткоин, удерживаемый в умеренных объемах, может оказывать диверсифицирующее воздействие на портфели. В то время как более крупный размер позиции из-за его повышенной волатильности может привести к увеличению риска», — считают эксперты.

Это связано с тем, что высокие средние доходности не исключают тот факт, что биткоин также был худшим активом в «неудачные годы», с четырьмя ценовыми провалами, превышающими 50%.

Почему биткоин не растет, как раньше. Как работают рыночные циклы

Эксперты отметили, что в ходе таких исторических циклов цена биткоина показала способность восстанавливаться после подобных спадов и достигать новых максимумов, даже после продолжительных периодов медвежьего рынка.

Рынки прогнозов стали трендом в криптовалютах. Когда придут регуляторы

Майнеры покупают и накапливают биткоины. Зачем они копируют MicroStrategy

Кризис без игры. Почему криптовалюта перестала приносить радость

«РБК-Крипто» запустил мониторинг криптовалютных обменников. Выбирайте надежный обменный сервис с выгодным курсом на yourcryptoex.ru или в удобном телеграм-боте.

Автор Олег Гордышев